블랙록·피델리티 등 참여

1조3400억원 투자금 확보

상장후 시총 25.6조원 전망

인도증시 최대 규모 달할듯

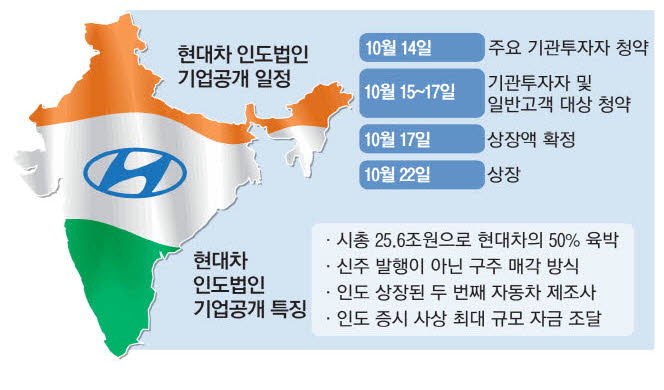

현대자동차 인도법인이 인도 주식시장 상장을 앞두고 실시한 기관투자자 대상 사전청약이 큰 성공을 거뒀다. 15일 현대차와 증권사 관계자에 따르면 현대차 인도법인은 지난 14일 현대차 본사가 갖고 있는 인도법인 주식 4억2400만주를 전 세계 대형 기관투자자와 인도 주요 기관투자자들에 주당 1960루피(약 3만1732원)에 배정했다. 배정을 받은 기관투자자들은 의무적으로 정해진 가격에 결정된 수량만큼의 주식을 받아가야 한다. 따라서 현대차는 총 831억5270만루피(약 1조3420억원)를 확보한 셈이다.

이날 주식을 배정받은 대상에는 블랙록,피델리티,푸르덴셜을 비롯한 글로벌 기관투자자들이 포함됐다. 또 인도국립은행(SBI)과 인도주택개발금융공사(HDFC) 같은 인도 주요 기관투자자들도 모두 포함된 것으로 확인됐다. 기관투자자들이 받은 물량은 현대차 본사가 갖고 있는 인도법인 주식의 일부다. 현대차 인도법인 상장은 새로 주식을 발행하지 않고 기존 주식을 매각한 뒤 상장하는 방식으로 진행한다.

현대차는 인도법인 상장을 위해 인도법인 주식 14억2194만7000주(전체 인도법인 발행 주식의 17.5%)를 매각하기로 결정했다. 현대차 인도법인이 상장한 후 시가 총액은 190억달러(약 25조6000억원)로 예상된다. 이 경우 현대차는 지분 17.5%를 매각한 금액 33억달러(약 4조5000억원)를 확보할 것으로 전망된다. 이 금액에 대해선 그룹 차원에서 다양한 분야에 투자할 계획을 세우고 있는 것으로 알려졌다. 글로벌 기관투자자들에 배정하고 남은 주식 약 10억주는 15일부터 17일까지 추가적으로 기타 기관투자자와 개인투자자 등에게 배정된다.

[김동은 기자]